Steffen Ullmann

Senior Portfolio Manager – Investment Grade

Ein halbes Jahr voller Umbrüche – doch die Risikoprämien bleiben nahezu unverändert. Täuscht die Ruhe im Kreditmarkt? Oder zeigt sich echte Widerstandskraft? Lesen Sie weiter, wo wir Licht und Schatten im aktuellen Credit-Umfeld sehen.

1. Rückschau: Die erste Jahreshälfte als Testfall für ein neues Marktumfeld

Die Ereignisdichte des ersten Halbjahres 2025 hätte mühelos eine Dekade füllen können: Deutschlands abrupter Kurswechsel in der Fiskalpolitik samt Reform der Schuldenbremse, der sogenannte „Liberation Day“ [sic] der USA mit weitreichenden Importzöllen, anhaltende globale Konflikte sowie das schrittweise Erodieren ehemals stabiler Allianzen – all dies prägt das aktuelle Marktumfeld nachhaltig.

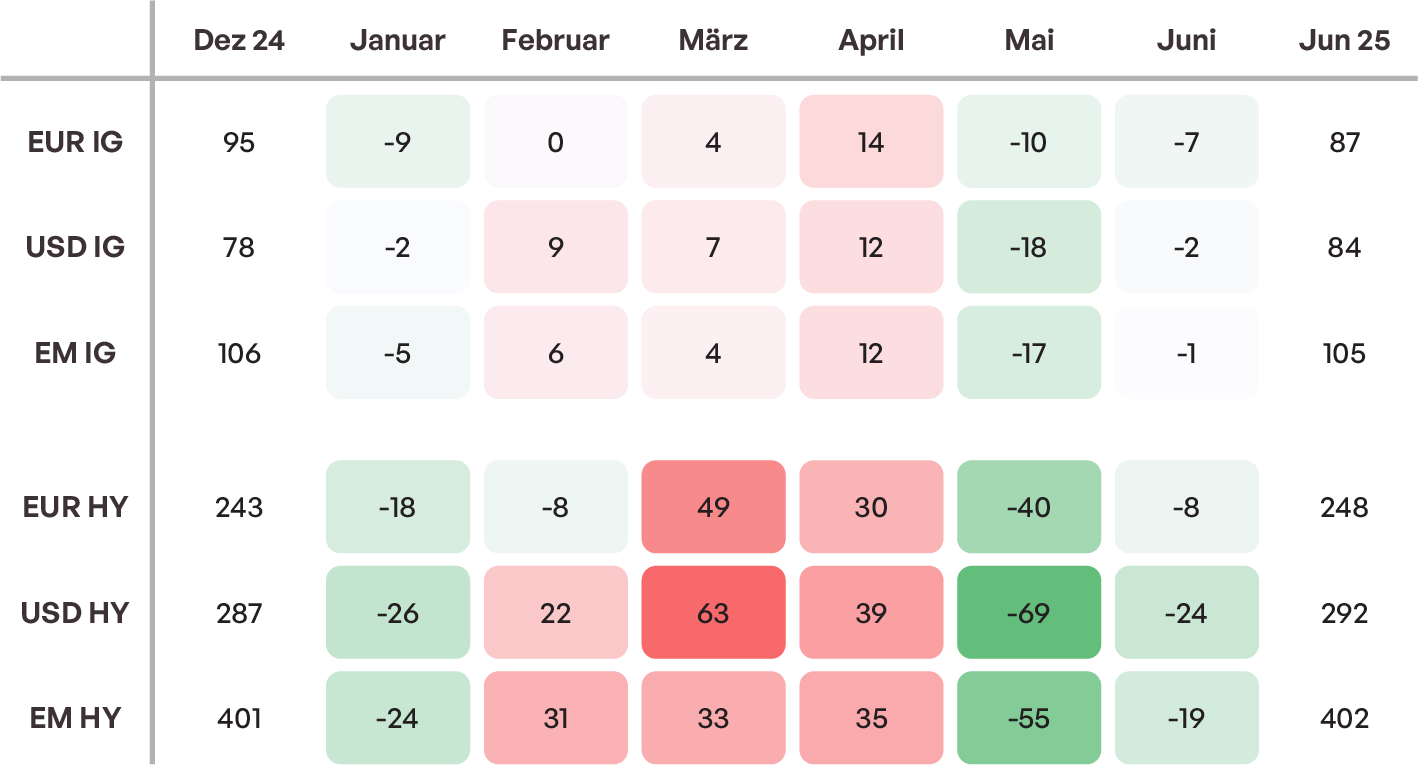

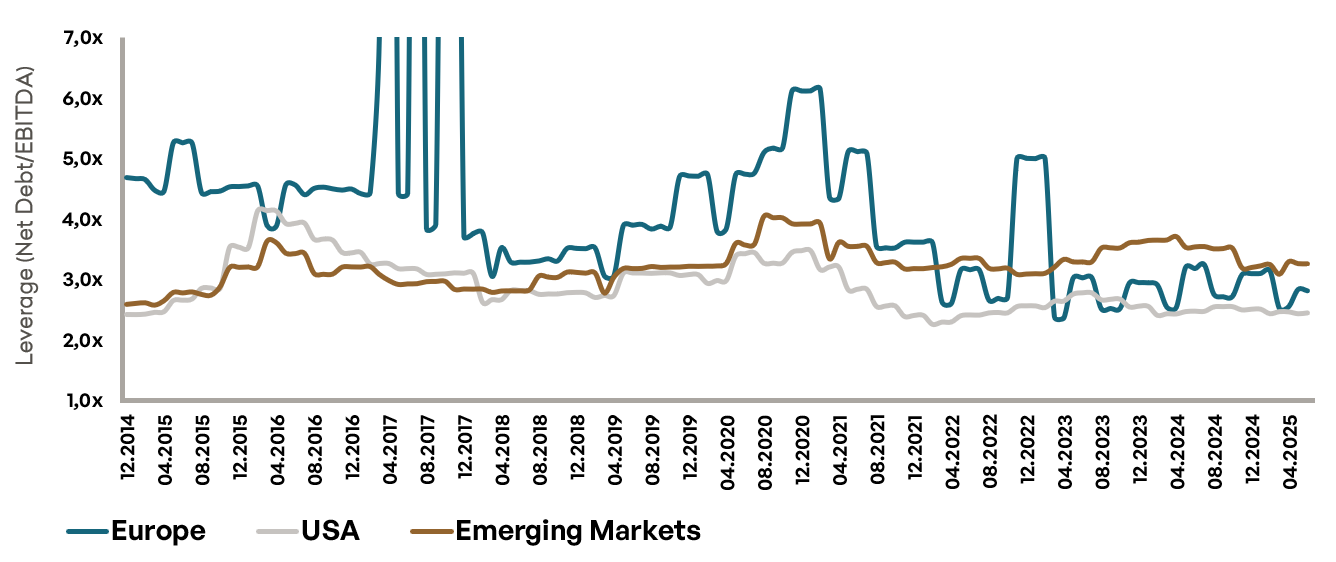

Für Anleger stellt sich die zentrale Frage: Erleben wir den Auftakt einer tiefgreifenden strukturellen Umbruchsphase mit offenem Ausgang – oder handelt es sich lediglich um kurzfristiges Rauschen? Ein Blick auf die Anleihenmärkte spricht bislang eher für Letzteres – denn trotz erheblicher Volatilität infolge vielfältiger Ereignisse blieben die Spreadniveaus im ersten Halbjahr nahezu unverändert.

Spreadentwicklung der Kreditmärkte 2025

OAS über Staatsanleihen, Quelle: Bloomberg, EUR IG (LECFTREU), EUR HY (H23969EU), USD IG (LUAITRUU), USD HY

(LF98TRUU), EM IG (I04276US), EM HY (BEBGTRUU); Zeitraum: 31.12.2024 bis 30.06.2025

2. Unternehmenslage: Disziplinierte Unternehmen haben finanzielle Puffer geschaffen

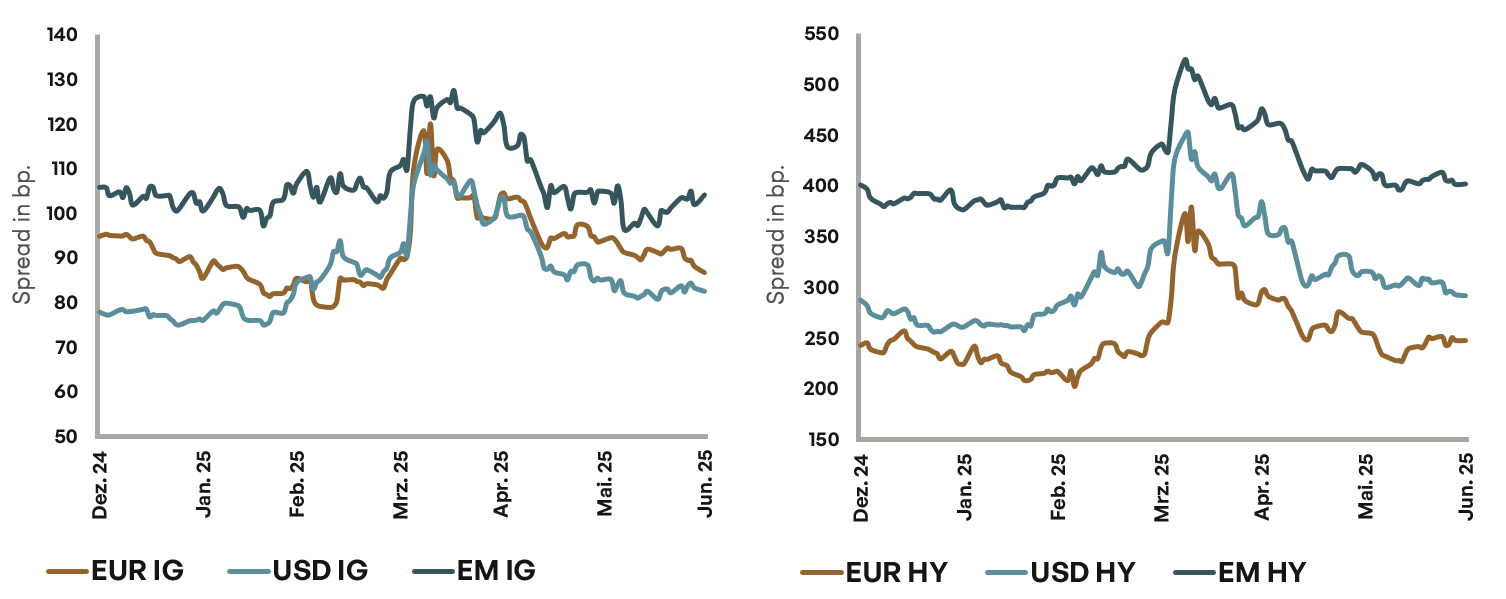

Die Unternehmensbilanzen zeigen sich weiterhin in solider Verfassung. Ein Großteil der Emittenten weist stabile Margen sowie robuste Free Cashflows auf. Gleichzeitig sind die Verschuldungsgrade dank hoher Disziplin auf niedrigen Niveaus und die Unternehmen haben Puffer für schwierige Zeiten aufgebaut.

Unternehmensverschuldung – Ein regionaler Überblick

Quelle: Bloomberg; Net Debt / EBITDA (Field); Europa (MSCI Europe Equal Weight), USA (MSCI USA Equal Weight),

Emerging Market (MSCI EM Equal Weight); Zeitraum: Dezember 2014 – Juni 2025

3. Makroökonomisches Umfeld: Strukturelle Unsicherheit und politische Fragmentierung werden noch abgefedert

Das wirtschaftliche Umfeld im ersten Halbjahr 2025 war von anhaltender Unsicherheit geprägt. Anzeichen einer nachlassenden globalen Wachstumsdynamik mehren sich – mit den USA als Haupttreiber. Frühindikatoren deuten auf eine Abschwächung des in den vergangenen Jahren robusten Wachstums hin: Einkaufsmanagerindizes (PMIs) haben sich abgekühlt und die OECD-Leitindikatoren signalisieren für die USA eine konjunkturelle Eintrübung. Gleichzeitig ist zu beachten, dass Arbeitsmarktdaten und andere realwirtschaftliche Indikatoren ein robustes Bild zeichnen. Vor dem Hintergrund der jüngsten Vergangenheit – in der Frühindikatoren eine Rezession vorwegnahmen, die letztlich ausblieb – verdient diese Divergenz besondere Aufmerksamkeit.

Im Gegensatz zu den USA scheint sich das Wachstum in Europa trotz zollpolitisch bedingter Bremsspuren zu stabilisieren. Die von Deutschland ausgehende expansivere Fiskalpolitik dürfte sich mittelfristig positiv auswirken. Die Emerging Markets bleiben nominal der globale Wachstumsmotor, auch wenn die Dynamik regional stark variiert. Die Wachstumsdifferenz gegenüber den USA und Europa bleibt auf erhöhtem Niveau bestehen.

Die geldpolitischen Ausrichtungen sind für Fed und EZB sehr unterschiedlich: Während die US-Notenbank angesichts anhaltend hoher Inflationszahlen in einem Wartemodus verharrt, befindet sich die EZB bereits nahe am Ende ihres Zinssenkungszyklus. Die daraus resultierende Renditedifferenz zwischen EUR und USD hat zu höheren FX-Hedgekosten geführt – insbesondere auf Indexebene ist ein Investment in USD-denominierte Anleihen dadurch weniger attraktiv, da die zusätzlichen Kosten die erzielbare Rendite deutlich schmälern. Zudem hat die geldpolitische Wende der EZB die Zinskurve im Euroraum bereits spürbar steiler werden lassen. Anleger werden wieder für längere Laufzeiten entlohnt, während der Geldmarkt zunehmend an Attraktivität verliert.

Die geopolitischen Spannungen bleiben ein dominanter Risikofaktor. Die protektionistische Handelspolitik der USA – etwa durch die Ausweitung von Importzöllen – erhöht die Unsicherheit entlang globaler Lieferketten. Die anhaltenden Konflikte in der Ukraine und im Nahen Osten verstärken das neue geopolitische Grundrauschen.

Auf der Rohstoffseite zeigt sich ein zweigeteiltes Bild: Während die Ölpreise unter Druck stehen – nicht zuletzt durch die auf Marktanteile statt Preisstabilität ausgerichtete OPEC+-Strategie – profitiert Kupfer vom Ausbau elektrischer Netze und erneuerbarer Energien sowie gestiegener Nachfrage nach Elektromobilität. Rohstoffe bleiben stark von industriepolitischen Entscheidungen beeinflusst – was die jüngsten US-Ankündigungen, Importzölle von bis zu 50 % zu erheben, exemplarisch verdeutlichen.

Trotz dessen zeigt sich insbesondere der Primärmarkt bemerkenswert stabil. Nach einem kurzen Schockmoment kehrte das Emissionsvolumen zügig zurück – getragen von hoher Investorennachfrage, die sich in hohen Überzeichnungen und geringen Emissionsprämie widerspiegelt. Die starke Grundnachfrage nach Corporate Bonds bleibt ein tragender Pfeiler.

4. Bewertung: Fehlende Dispersion – Selektion wichtig

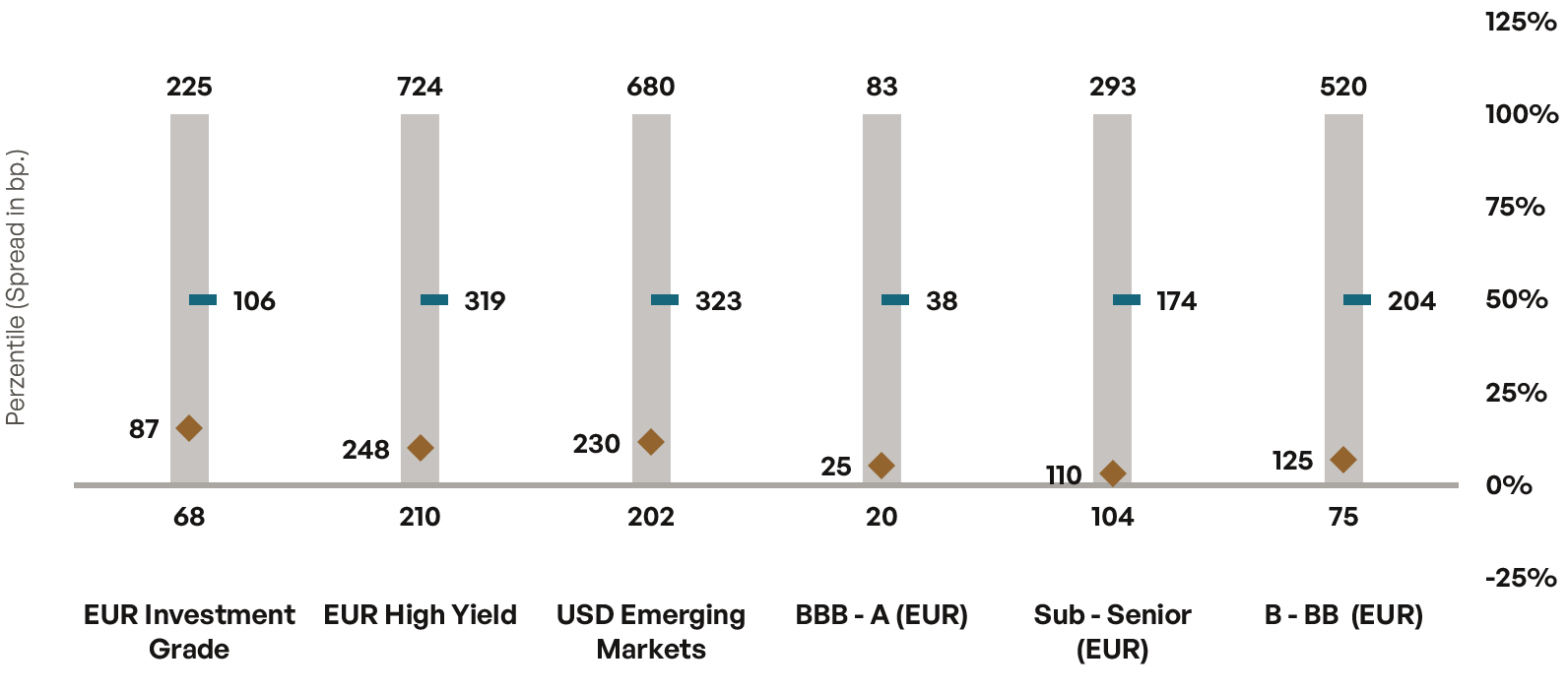

Die Kreditmärkte zu bewerten ist herausfordernd: Risikoaufschläge bewegen sich nahe historischer Tiefstände – ohne erkennbare Dispersion zwischen Emittenten unterschiedlicher Qualität. Ein klassisches Umfeld, das aktives Kreditmanagement begünstigt.

Die weiterhin hohen Gesamtrenditen halten den Credit-Bereich trotz enger Spreads zwar grundsätzlich attraktiv, doch die geringen Risikoaufschläge auf Indexebene bieten aktuell wenig Schutz. Gerade in diesem Umfeld trennt gezielte Selektion die Spreu vom Weizen: Sie ermöglicht, Qualitätsnamen mit fairer Bewertung zu erkennen – und überbewertete Mitläufer konsequent zu meiden.

Risikoprämien – Perzentile (10 Jahre)

OAS über Staatsanleihen, Quelle: Bloomberg, HAGIM, EUR Investment Grade (LECFTREU), EUR High Yield (H23969EU), USD Emerging Market (H29190EU), BBB –

A (EUR) (eigene Berechnung), Sub – Senior (EUR) (eigene Berechnung), B – BB (EUR) (eigene Berechnung); Zeitraum: 31.12.2013 bis 30.06.2025.

5. Perspektiven: Chancen und Risiken

Chancen

- Geschäftsmodelle mit geringer Nachfrageelastizität und hoher Preissetzungsmacht

- Strukturelle Gewinner, die u.a. von der Energiewende profitieren

- Bonitätsschwache Emittenten mit solider Bilanz und begrenztem Refinanzierungsbedarf

Risiken

- Chemiesektor: strukturelle und zyklische Herausforderungen belasten nachhaltig

- Unternehmen mit ungesicherten FX-Risiken, vor allem in Emerging Markets

- Defensive Sektoren mit hoher Verschuldung und steigender Zinslast

In einem zunehmend anspruchsvolleren und strukturell veränderten Marktumfeld sehen wir gezielte Chancen vor allem bei Geschäftsmodellen mit nicht-zyklischem Charakter. Sektoren wie Basiskonsum, Gesundheitswesen und Freizeitdienstleistungen zeichnen sich durch stabile Cashflows, geringe Nachfrageelastizität und hohe Preissetzungsmacht aus – Eigenschaften, die in volatilen Phasen wertvolle Resilienz bieten und zur Stabilität der Portfoliorendite beitragen.

Im rohstoff- und industriezyklischem Segment setzen wir selektiv auf strukturelle Gewinner des Wandels. Besonders attraktiv erscheinen uns Anleihen von Unternehmen mit robusten Bilanzen und klarer strategischer Verankerung im Kontext der Energiewende – etwa Kupferproduzenten, die vom Ausbau elektrischer Infrastruktur profitieren.

Attraktive Perspektiven sehen wir zudem bei infrastruktur- und regulierungsnahen Emittenten – insbesondere bei Energienetzbetreibern, die durch staatlich geförderte Investitionsprogramme planbare Cashflows generieren.

Zurückhaltend sind wir hingegen bei Unternehmen, die vor stark steigenden Investitionen durch regulatorischen Wandel stehen, ohne hierfür eine adäquate Risikokompensation zu erhalten.

Ein besonderer Fokus liegt auf der Refinanzierungsfähigkeit – insbesondere im High-Yield-Segment. Hier bevorzugen wir Emittenten mit konservativen Verschuldungskennzahlen, stabiler Liquiditätsbasis und verlässlichem Zugang zu den Kapitalmärkten. In einem Umfeld steigender Finanzierungskosten trennt sich die Spreu vom Weizen.

Weiterhin kritisch sehen wir den Chemiesektor, der unter schwachen Fundamentaldaten und unvorteilhaften Branchentrends leidet. Trotz teils gestiegener Risikoprämien spiegeln sich die Herausforderungen in Bilanzen und Cashflows vieler Emittenten noch nicht vollständig wider.

In den Emerging Markets meiden wir Emittenten mit signifikantem Währungsrisiko und fehlender Absicherung. Unser Fokus liegt klar auf Unternehmen aus Mittel- und Osteuropa mit Euro-denominierten Anleihen.

Schließlich bleiben wir auch gegenüber vermeintlich defensiven Sektoren wachsam – insbesondere dort, wo hohe Verschuldung auf ein dauerhaft höheres Zinsumfeld trifft. Europäische Telekommunikationsunternehmen sind hierfür ein Beispiel: Trotz stabiler Geschäftsmodelle bergen ihre Kapitalstrukturen erhebliche Risiken, die nicht überall in adäquaten Risikoprämien ausgedrückt sind.

Risiken

Kursverluste aufgrund von Renditeanstiegen und/ oder erhöhten Risikoaufschlägen sind möglich. Auch ein Totalverlust kann nicht ausgeschlossen werden.

Die Wertentwicklung der Vergangenheit ist weder ein Hinweis auf zukünftige Ergebnisse, noch kann die zukünftige Wertentwicklung garantiert werden.

Disclaimer

Diese Marketingmitteilung im Sinne des Wertpapierhandelsgesetzes wird ausschließlich zu Informationszwecken zur Verfügung gestellt und ist nicht als persönliche Anlagebera-tung oder Empfehlung oder Aufforderung zum Kauf, Verkauf oder Halten eines Finanzin-struments oder zur Übernahme einer Anlagestrategie zu verstehen.

Die in diesem Dokument enthaltenen Meinungen und Aussagen geben die aktuelle Ein-schätzung zum Erscheinungsdatum wieder. Die vorliegenden Informationen stellen keine vollständige Analyse aller wesentlichen Fakten in Bezug auf ein Land, eine Region oder einen Markt dar. Es werden keine Finanzanalysen erstellt.

Sofern Aussagen über Marktentwicklungen, Renditen, Kursgewinne oder sonstige Ver-mögenszuwächse sowie Risikokennziffern getätigt werden, stellen diese lediglich Prog-nosen dar, für deren Eintritt wir keine Haftung übernehmen. Insbesondere sind frühere Wertentwicklungen, Simulationen oder Prognosen kein verlässlicher Indikator für die zu-künftige Wertentwicklung. Vermögenswerte können sowohl steigen, als auch fallen. Alle Angaben wurden sorgfältig zusammengestellt; teilweise unter Rückgriff auf Informatio-nen Dritter. Einzelne Angaben können sich insbesondere durch Zeitablauf, infolge von gesetzlichen Änderungen, aktueller Entwicklungen der Märkte ggf. auch kurzfristig als nicht mehr oder nicht mehr vollumfänglich zutreffend erweisen und sich jederzeit ohne vorherige Ankündigung ändern. Für die Richtigkeit, Vollständigkeit und Aktualität sämt-licher Angaben wird daher keine Gewähr übernommen.

Bitte informieren Sie sich selbstständig über alle für Sie relevanten Kosten. Der Unterhalt eines Depots kann Kosten auslösen; außerdem können laufende Bankgebühren anfallen. Transaktionskosten hängen von der Anlageklasse ab: Bei Staatsanleihen und besicher-ten Anleihen wie Pfandbriefen betragen sie im Durchschnitt etwa 0,02 Prozent, bei Un-ternehmensanleihen 0,085 Prozent. Bei weniger liquiden Anleihen können die Transakti-onskosten auch deutlich über 0,25 Prozent liegen. Zudem ist zu beachten, dass Transak-tionskosten in Phasen von Marktstress temporär deutlicher höher sein können. Für alle Produkte, die von der HAGIM vertrieben werden, werden vor Erwerb alle relevanten Kos-teninformationen zur Verfügung gestellt.

Die Angaben gehen von unserer Beurteilung der gegenwärtigen Rechts- und Steuerlage aus. Soweit steuerliche oder rechtliche Belange berührt werden, sollten diese vom Adres-saten mit seinem Steuerberater bzw. Rechtsanwalt erörtert werden.

Anlagen in Finanzinstrumente sind sowohl mit Chancen als auch mit Risiken verbunden. Der Umgang mit Interessenkonflikten in der HAGIM ist unter https://www.ha-gim.com/rechtliche-hinweise im Internet veröffentlicht. Die enthaltenen Informationen richten sich nur an Professionelle Kunden bzw. Geeignete Gegenparteien. Dieses Infor-mationsdokument richtet sich weder an US-Bürger noch an Personen mit ständigem Wohnsitz in den USA, noch an juristische Personen mit Sitz in den USA, noch darf es in den USA verbreitet werden.