Steffen Ullmann

Senior Portfolio Manager – Investment Grade

Anleihen von Versorgern gelten seit jeher als Inbegriff defensiver Investments. Allerdings ist dieser Sektor zunehmend einem Spannungsfeld zwischen Regulatorik, Politik und Nachfrage ausgesetzt. Auf den ersten Blick ist diese Entwicklung kaum sichtbar, doch innerhalb des Sektors zeigt sich eine wachsende Heterogenität.

Anleihen von Versorgern werden von vielen als risikoarme Investition gesehen. Die stabile Nachfrage und der regulatorische Schutz erlaubten historisch die allgemein hohen Schuldenstände.

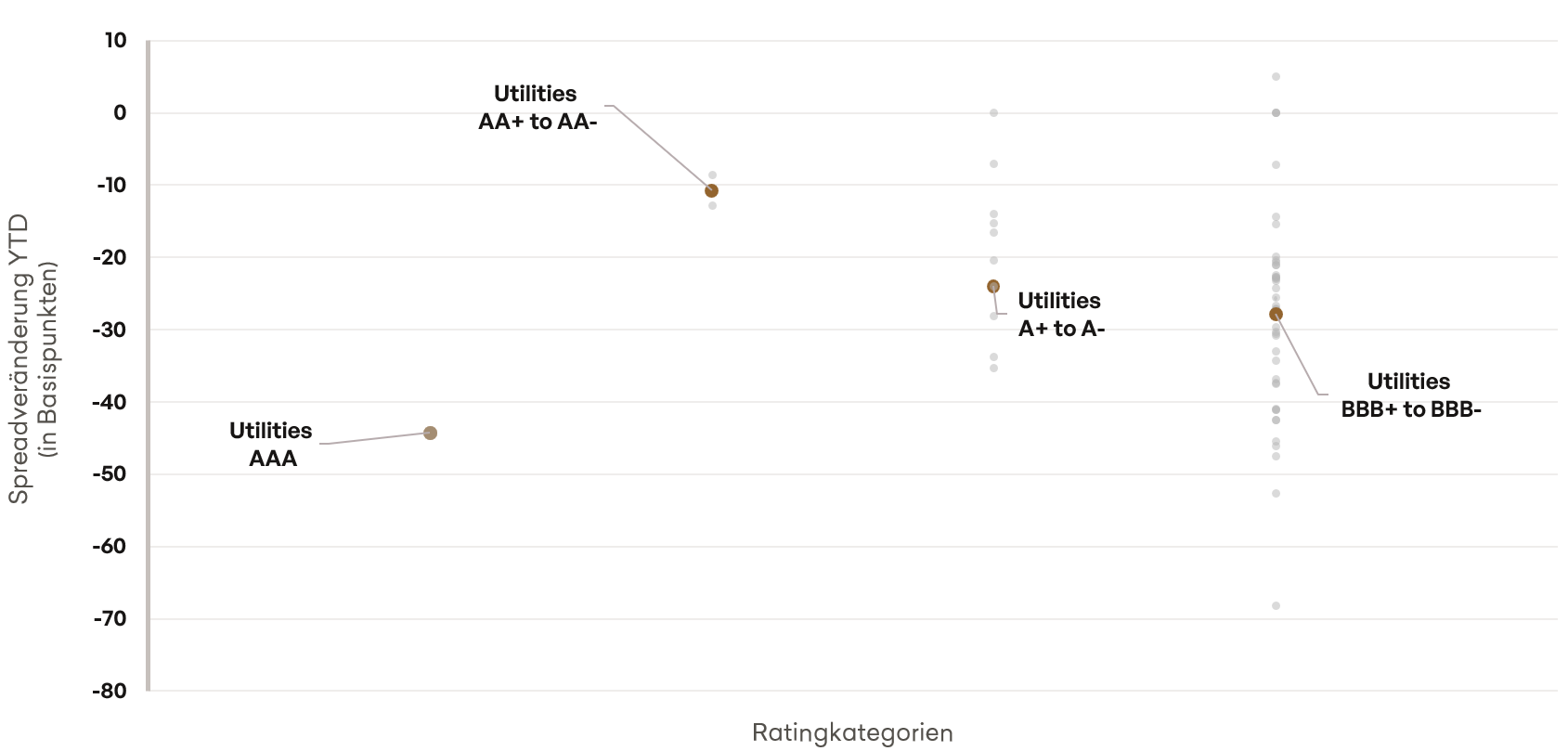

Auf den ersten Blick zeigt sich der Versorgersektor im Vergleich zum Gesamtmarkt nach wie vor robust. Doch bei genauerer Betrachtung offenbart sich innerhalb des Sektors ein zunehmend heterogenes Bild. Abbildung 1 verdeutlicht die sektorale Dispersion der Spread-Entwicklung seit Jahresbeginn: Im BBB-Bereich beträgt die Spanne teils über 70 Basispunkte.

Hintergrund dieser Entwicklung ist ein wachsendes Spannungsfeld zwischen Regulatorik, Politik und Nachfrage, dem der Sektor zunehmend ausgesetzt ist:

Regulatorik: Regulatorische Rahmenbedingungen erschweren es den Unternehmen, gleichzeitig das höhere Zinsumfeld und die wachsenden Investitionen zur Erreichung der Net-Zero-Ziele abzubilden.

Nachfrage: Der wachsende Energiebedarf durch Elektrifizierung und die rasante Entwicklung von KI-Anwendungen erhöht den Investitionsdruck deutlich.

Politik: Politische Zielkonflikte zwischen Versorgungssicherheit, Klimazielen und Preisstabilität erhöhen den Einfluss staatlicher Entscheidungen auf den Sektor.

Diese strukturellen Spannungen schlagen sich konkret in den unterschiedlichen Spread-Entwicklungen nieder. Hinter diesen Zahlen stehen fundamentale Entwicklungen. Einige Unternehmen wurden verstaatlicht, andere führten proaktiv Kapitalerhöhungen durch, um zukünftige Investitionen mit Eigenkapital zu finanzieren. Andere mussten aufgrund Trumps Anti-Renewable Politik ihre Bilanzen stärken. Im Extremfall kam es sogar zu einem Zahlungsausfall bei einem britischen Wasserversorgungsunternehmen.

Abbildung 1: Dispersion bei Versorgungsunternehmen

Quelle: Bloomberg, EUR Non-Financial Corporate Index (LECFTREU Index); Bloomberg BClass Level 2 Utilities, nur Senior Secured; Klassifizierung nach BBG Composite Rating; Zeitraum: 01.01.2025 bis 07.10.2025; eigene Darstellung.

Angesichts des beschriebenen Spannungsfelds gehen wir auch in Zukunft von zunehmender Spread-Dispersion aus. Der Titelauswahl kommt somit eine bedeutendere Rolle zu, denn eine idiosynkratische Entwicklung kann eine noch so gut durchdachte Allokationsentscheidung zunichtemachen. Stabilität ist keine Selbstverständlichkeit mehr. Das gilt auch für die historisch „defensiven“ Sektoren.

„Auch bei vermeintlich defensiven Unternehmen ist eine fundamentale Analyse unerlässlich. Die Entwicklungen im Versorgerbereich verdeutlichen dies.“

– Steffen Ullmann

Risiken

Kursverluste aufgrund von Renditeanstiegen und/ oder erhöhten Risikoaufschlägen sind möglich. Auch ein Totalverlust kann nicht ausgeschlossen werden.

Die Wertentwicklung der Vergangenheit ist weder ein Hinweis auf zukünftige Ergebnisse, noch kann die zukünftige Wertentwicklung garantiert werden.

Disclaimer

Diese Marketingmitteilung im Sinne des Wertpapierhandelsgesetzes wird ausschließlich zu Informationszwecken zur Verfügung gestellt und ist nicht als persönliche Anlagebera-tung oder Empfehlung oder Aufforderung zum Kauf, Verkauf oder Halten eines Finanzin-struments oder zur Übernahme einer Anlagestrategie zu verstehen.

Die in diesem Dokument enthaltenen Meinungen und Aussagen geben die aktuelle Ein-schätzung zum Erscheinungsdatum wieder. Die vorliegenden Informationen stellen keine vollständige Analyse aller wesentlichen Fakten in Bezug auf ein Land, eine Region oder einen Markt dar. Es werden keine Finanzanalysen erstellt.

Sofern Aussagen über Marktentwicklungen, Renditen, Kursgewinne oder sonstige Ver-mögenszuwächse sowie Risikokennziffern getätigt werden, stellen diese lediglich Prog-nosen dar, für deren Eintritt wir keine Haftung übernehmen. Insbesondere sind frühere Wertentwicklungen, Simulationen oder Prognosen kein verlässlicher Indikator für die zu-künftige Wertentwicklung. Vermögenswerte können sowohl steigen, als auch fallen. Alle Angaben wurden sorgfältig zusammengestellt; teilweise unter Rückgriff auf Informatio-nen Dritter. Einzelne Angaben können sich insbesondere durch Zeitablauf, infolge von gesetzlichen Änderungen, aktueller Entwicklungen der Märkte ggf. auch kurzfristig als nicht mehr oder nicht mehr vollumfänglich zutreffend erweisen und sich jederzeit ohne vorherige Ankündigung ändern. Für die Richtigkeit, Vollständigkeit und Aktualität sämt-licher Angaben wird daher keine Gewähr übernommen.

Bitte informieren Sie sich selbstständig über alle für Sie relevanten Kosten. Der Unterhalt eines Depots kann Kosten auslösen; außerdem können laufende Bankgebühren anfallen. Transaktionskosten hängen von der Anlageklasse ab: Bei Staatsanleihen und besicher-ten Anleihen wie Pfandbriefen betragen sie im Durchschnitt etwa 0,02 Prozent, bei Un-ternehmensanleihen 0,085 Prozent. Bei weniger liquiden Anleihen können die Transakti-onskosten auch deutlich über 0,25 Prozent liegen. Zudem ist zu beachten, dass Transak-tionskosten in Phasen von Marktstress temporär deutlicher höher sein können. Für alle Produkte, die von der HAGIM vertrieben werden, werden vor Erwerb alle relevanten Kos-teninformationen zur Verfügung gestellt.

Die Angaben gehen von unserer Beurteilung der gegenwärtigen Rechts- und Steuerlage aus. Soweit steuerliche oder rechtliche Belange berührt werden, sollten diese vom Adres-saten mit seinem Steuerberater bzw. Rechtsanwalt erörtert werden.

Anlagen in Finanzinstrumente sind sowohl mit Chancen als auch mit Risiken verbunden. Der Umgang mit Interessenkonflikten in der HAGIM ist unter https://www.ha-gim.com/rechtliche-hinweise im Internet veröffentlicht. Die enthaltenen Informationen richten sich nur an Professionelle Kunden bzw. Geeignete Gegenparteien. Dieses Infor-mationsdokument richtet sich weder an US-Bürger noch an Personen mit ständigem Wohnsitz in den USA, noch an juristische Personen mit Sitz in den USA, noch darf es in den USA verbreitet werden.