Kapitalanlage in Zeiten von Konvergenz und Regimewechsel

Die verschwimmenden Grenzen zwischen Developed Markets und Emerging Markets

Die klassische Segmentierung der Kreditmärkte in Developed Markets (DM) und Emerging Markets (EM) wird den heutigen Marktstrukturen immer weniger gerecht. Während Länder wie Polen, Südkorea oder Chile institutionelle Standards erreichen, die mit Südeuropa vergleichbar oder überlegen sind, haben Teile der entwickelten Welt ihre fiskalische Disziplin oder orthodoxe Geldpolitik aufgegeben. In vielen fundamentalen Kennzahlen – Schuldenquoten, fiskalische Stabilität, Governance-Indikatoren – haben zahlreiche Schwellenländer in den vergangenen drei Jahrzehnten aufgeholt oder die DM sogar überholt.

Für institutionelle Investoren ergeben sich daraus zwei Konsequenzen: Die Diversifikationseffekte traditioneller EM-Beimischungen sind spürbar zurückgegangen. Aber trotz dieser Konvergenz bleiben die Risikoprämien in EM strukturell höher – eine Alpha-Quelle, die in klassischen Benchmark-Ansätzen kaum gehoben werden kann.

Die traditionelle Weltsicht der Kapitalmärkte

Die Weltsicht der Anleihenindizes ist binär. Auf der einen Seite stehen die entwickelten Märkte – stabil, rechtssicher und verlässlich, auf der anderen Seite die Schwellenländer – volatil, riskant, aufstrebend. Diese Zweiteilung prägt nicht nur die Rhetorik von Anlageausschüssen, sondern auch die konkreten Strukturen institutioneller Portfolios: separate Mandate für „Emerging Markets“, eigene Risikobudgets, pauschale Aufschläge in den Kapitalanforderungen unter Solvency II.

Das Problem dabei: Diese Annahmen stimmen heute nicht mehr. Die EM-Kategorie ist in den vergangenen drei Jahrzehnten derart heterogen geworden, dass sie als einheitliche Assetklasse faktisch ihre Bedeutung verloren hat. Gleichzeitig hat sich ein Teil der entwickelten Märkte in ihrer institutionellen Qualität verschlechtert – nicht dramatisch, aber messbar. Die Ursache für die persistierenden Prämien liegt nicht in schlechterer Fundamentaldatenqualität, sondern im traditionellen Labeling und in regulatorisch gewachsenen Kategorien, die mit der tatsächlichen Risikodynamik nicht mehr übereinstimmen.

Die Konvergenz im Aggregat

Die Annäherung der institutionellen Qualität zwischen entwickelten und aufstrebenden Märkten ist ein struktureller Trend der vergangenen drei Jahrzehnte. Der World Bank Worldwide Governance Indicator für Rechtsstaatlichkeit („Rule of Law“) misst, inwieweit Akteure Vertrauen in gesellschaftliche Regeln haben und sich an diese halten – konkret die Qualität der Vertragsdurchsetzung, der Eigentumsrechte, der Polizei und Gerichte sowie die Wahrscheinlichkeit von Kriminalität und Gewalt.

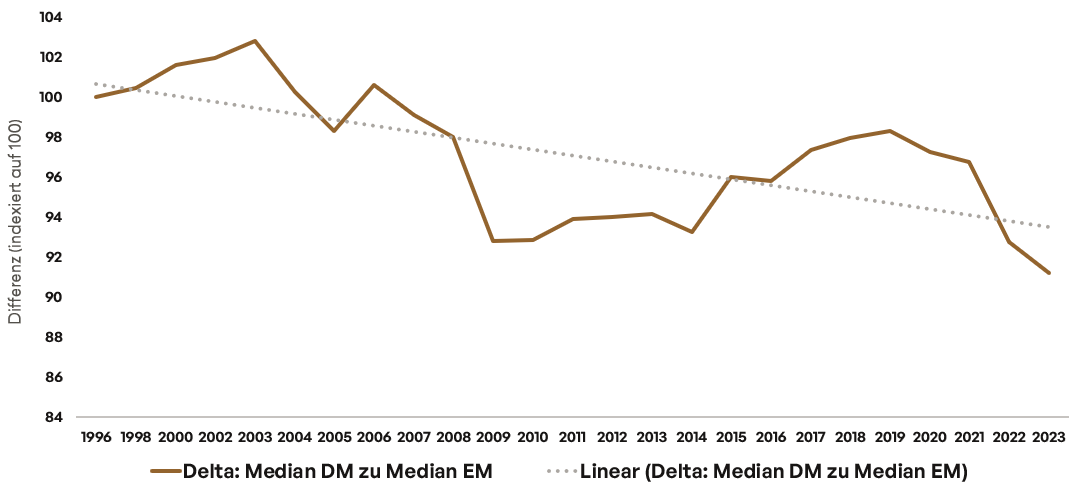

Differenz der Rule-of-Law-Scores zwischen Developed und Emerging Markets

Abb. 1: Institutionelle Konvergenz im Aggregat. Differenz der Rule-of-Law-Scores zwischen Developed und Emerging Markets (Median DM minus Median EM), indexiert auf 100 (Basisjahr 1996). Die Reduktion auf etwa 91 über 27 Jahre zeigt die strukturelle Annäherung. Quelle: World Bank Worldwide Governance Indicators, eigene Berechnungen.

Die Differenz zwischen dem durchschnittlichen Score entwickelter Märkte und dem der Schwellenländer hat sich seit 1996 um etwa neun Prozent verringert. Was entwickelte Märkte früher fundamental von Schwellenländern unterschied – die Verlässlichkeit rechtlicher Institutionen, die Durchsetzbarkeit von Verträgen, der Schutz von Eigentumsrechten – hat sich über eine Generation hinweg teilweise aufgelöst.

Diese Konvergenz ist nicht monokausal. Einerseits haben viele Schwellenländer, getrieben durch die Notwendigkeit, internationales Kapital anzuziehen, institutionelle Reformen durchgeführt. Polen und Tschechien profitierten von den Beitrittskriterien zur Europäischen Union. Südkorea hat über vier Jahrzehnte hinweg kontinuierlich in die Qualität seiner Justiz und die Unabhängigkeit seiner Regulierungsbehörden investiert.

Andererseits zeigen entwickelte Märkte messbare Erosionstendenzen. Italien und Griechenland erlebten in der Eurokrise Vertrauensverluste. Die USA zeigen politische Polarisierung und wiederkehrende Dramen um die Schuldenobergrenze, die die Vorhersehbarkeit der Wirtschaftspolitik reduziert haben.

Die Überlappung der Niveaus

Die Medianbetrachtung verbirgt jedoch eine entscheidende Erkenntnis: Die Entwicklung innerhalb beider Kategorien ist extrem heterogen. Eine Clusteranalyse der Rule-of-Law-Scores über den Zeitraum 1996 bis 2023 zeigt, dass sich die Niveaus heute überlappen – mit weitreichenden Implikationen für die Portfoliokonstruktion.

Entwicklung der Rule-of-Law-Scores nach Ländergruppen (1998-2023)

Abb. 2: Überlappende Niveaus. Entwicklung der Rule-of-Law-Scores nach Ländergruppen (1998–2023). Nicht nur Top-Performer unter den EM (Polen, Südkorea, Chile, Tschechien, baltische Staaten) haben Niveaus erreicht, die mit DM-Kernländern vergleichbar oder überlegen sind. Gleichzeitig zeigen einige DM (Italien, Griechenland) bedenkliche Abwärtstrends. Quelle: World Bank Worldwide Governance Indicators, eigene Berechnungen.

Die Grafik zeigt zwei Befunde, die für Asset-Allokatoren relevant sind:

Erstens haben die institutionellen Top-Performer unter den Emerging Markets – Polen, Südkorea, Taiwan, Chile, Tschechien, die baltischen Staaten, Uruguay – Niveaus erreicht, die mit etablierten DM-Kernländern vergleichbar sind. Polen ist EU-Mitglied, voll integriert in deutsche Wertschöpfungsketten und trägt ein A-Rating von Standard & Poor’s – ein Notch besser als Italien. Diese Länder sind formal Schwellenländer, aber institutionell längst angekommen.

Zweitens zeigen einige Developed Markets bedenkliche Entwicklungen. Italien, Griechenland und Malta weisen einen messbaren Abwärtstrend in der institutionellen Qualität auf. Diese Erosion wird in klassischen Asset-Allokationsmodellen nicht reflektiert – ein polnischer Emittent wird mit höheren Kapitalanforderungen belegt als ein italienischer, obwohl die Fundamentaldaten das Gegenteil nahelegen.

Die Implikation für die Portfoliokonstruktion

Diese Realität sollte sich in sinnvollen Portfoliokonstruktionen widerspiegeln. Das klassische Vorgehen – EM als separates Risikobudget mit eigenem Beta – führt zu zwei Problemen:

Das erste Problem betrifft die Beta-Konstruktion. Wer undifferenziert EM allokiert, kauft in Wahrheit ein heterogenes Bündel aus institutionell arrivierten Ländern wie Polen, klassischen Schwellenländern wie Brasilien und fragilen Staaten wie Nigeria. Diese Länder haben fundamental unterschiedliche Risikotreiber, aber sie werden in einem einzigen Beta zusammengefasst. Das Ergebnis ist ein unsauberes Exposure, das weder die Diversifikation liefert, die man erwartet, noch die Risikoprämie, die man verdient.

Polnische Unternehmensanleihen korrelieren mittlerweile stärker mit deutschen als mit brasilianischen. Der Grund liegt auf der Hand: Polnische Unternehmen sind integraler Bestandteil deutscher und europäischer Lieferketten. Wer Polen im EM-Bucket belässt, konstruiert ein Beta, das die tatsächlichen Risikotreiber nicht abbildet.

Das zweite Problem betrifft die Alpha-Erschließung. Trotz der fundamentalen Konvergenz bleiben die Risikoprämien in EM strukturell höher. Die Gründe sind nicht fundamental, sondern strukturell: Mandate sind entlang der EM/DM-Grenze organisiert, Index-Provider gewichten nach historischen Kriterien, Solvency II behandelt EM pauschal mit höheren Kapitalanforderungen. Das Ergebnis ist eine systematische Fehlbewertung: Rating-äquivalente EM-Emittenten handeln mit höheren Spreads als DM-Emittenten, obwohl die Fundamentaldaten vergleichbar oder besser sind.

Diese Alpha-Quelle kann in klassischen Benchmark-Ansätzen kaum gehoben werden. Ein Manager mit separatem EM-Mandat konkurriert nicht direkt mit einem EUR-IG-Manager um Kapital. Die künstliche Trennung verhindert den direkten Vergleich: polnischer Versorger gegen italienischen Versorger, südkoreanischer Technologiekonzern gegen amerikanischen Halbleiterhersteller.

Sauberes Beta, neues Alpha

Für eine zeitgemäße Portfoliokonstruktion ergeben sich daraus konkrete Anforderungen:

Für ein sauberes Beta müssen die Risikotreiber korrekt zugeordnet werden. Institutionell arrivierte EM wie Polen oder Südkorea gehören in das gleiche Risikobudget wie vergleichbare DM-Emittenten. Klassische Schwellenländer wie Brasilien oder Mexiko bilden ein separates Exposure mit eigenen Risikotreibern. Die formale Kategorie ist zweitrangig – entscheidend ist die tatsächliche Risikodynamik.

Für die Alpha-Erschließung muss die künstliche Trennung überwunden werden. Wer Kreditqualität und Cashflow-Struktur in den Mittelpunkt stellt – unabhängig davon, ob ein Emittent als „EM“ oder „DM“ klassifiziert wird – kann die strukturellen Ineffizienzen nutzen, die aus der überholten Kategorisierung entstehen. Das erfordert integrierte Mandate, die den direkten Vergleich ermöglichen, und die Bereitschaft, Emittenten konsequent nach fundamentalen Kriterien zu bewerten.

Die Grenzen der These

So überzeugend die Argumentation auch sein mag, sie hat Grenzen. EM-Investing bleibt ein Selektionsthema. Auch für institutionell arrivierte EM gilt: Souveränrisiken sind nie vollständig zu eliminieren. Südkorea liegt in einer geopolitisch sensiblen Region. Chile hat soziale Unruhen erlebt. Diese Risiken sind real und erfordern kontinuierliche Analyse.

Für Asset-Allokatoren ergeben sich daraus zwei Optionen:

Entweder eine granularere Segmentierung – arrivierte EM, klassische EM und Frontier separat behandeln – oder die Akzeptanz, dass für Teile des EM-Universums alte Korrelationsmuster nicht mehr gelten und Reversion-to-the-Mean-Argumente bei strukturellen Veränderungen der Risikotreiber fehlgeleitet sind.

Fazit

Die binäre Welt aus Emerging und Developed Markets, die Asset-Allokationen seit Jahrzehnten prägt, entspricht heute nicht mehr der Realität. Die empirische Evidenz ist eindeutig: Teile der Schwellenländer haben institutionelle Niveaus erreicht, die mit DM vergleichbar sind. Teile der Developed Markets zeigen bedenkliche Erosionstendenzen. Die Niveaus überlappen sich.

Diese Realität erfordert eine Anpassung der Portfoliokonstruktion. Wer weiterhin EM als homogenes Risikobudget behandelt, konstruiert ein unsauberes Beta und verschenkt Alpha. Wer hingegen Risikotreiber statt Regionen kombiniert und Emittenten nach Kreditqualität statt nach Labels bewertet, kann die strukturellen Ineffizienzen nutzen, die aus der überholten Trennung entstehen.

Das erfordert tiefere Analyse und den Mut, über formale Kategorien hinauszudenken. Aber es ist der konsequente Weg, um in einer Welt verschwimmender Grenzen saubere Exposures zu konstruieren und Risikoprämien zu vereinnahmen, die strukturell zu hoch sind.

Was bedeutet das für unsere CIO Series?

Wir lösen uns von formalen Kategorien und stellen die Kreditqualität, die Cashflow-Struktur und das Anlageziel in den Mittelpunkt – unabhängig davon, ob ein Emittent als „EM“ oder „DM“ klassifiziert wird.

Unsere modulare Plattform nutzt die strukturellen Ineffizienzen, die aus dieser überholten Trennung entstehen:

1. Qualität:

Wir selektieren Emittenten mit robusten Geschäftsmodellen und klaren finanziellen Fundamentaldaten – ob in Warschau oder Mailand ist zweitrangig.

2. Diversifikation:

Wir kombinieren Risikotreiber statt Regionen. Dadurch entsteht echte Stabilität – nicht die vermeintliche „Benchmark-Diversifikation“, die in Stressphasen regelmäßig kollabiert.

3. Planbarkeit:

Durch optimierte Portfoliostrukturen, stabile Cashflows und strikte Steuerbarkeit liefern wir die Ertragsprofile, die in einem fragmentierten Marktumfeld entscheidend sind.

Mehr zur HAGIM CIO Series hier:

Risiken

Kursverluste aufgrund von Renditeanstiegen und/ oder erhöhten Risikoaufschlägen sind möglich. Auch ein Totalverlust kann nicht ausgeschlossen werden.

Die Wertentwicklung der Vergangenheit ist weder ein Hinweis auf zukünftige Ergebnisse, noch kann die zukünftige Wertentwicklung garantiert werden.

Disclaimer

Diese Marketingmitteilung im Sinne des Wertpapierhandelsgesetzes wird ausschließlich zu Informationszwecken zur Verfügung gestellt und ist nicht als persönliche Anlagebera-tung oder Empfehlung oder Aufforderung zum Kauf, Verkauf oder Halten eines Finanzin-struments oder zur Übernahme einer Anlagestrategie zu verstehen.

Die in diesem Dokument enthaltenen Meinungen und Aussagen geben die aktuelle Ein-schätzung zum Erscheinungsdatum wieder. Die vorliegenden Informationen stellen keine vollständige Analyse aller wesentlichen Fakten in Bezug auf ein Land, eine Region oder einen Markt dar. Es werden keine Finanzanalysen erstellt.

Sofern Aussagen über Marktentwicklungen, Renditen, Kursgewinne oder sonstige Ver-mögenszuwächse sowie Risikokennziffern getätigt werden, stellen diese lediglich Prog-nosen dar, für deren Eintritt wir keine Haftung übernehmen. Insbesondere sind frühere Wertentwicklungen, Simulationen oder Prognosen kein verlässlicher Indikator für die zu-künftige Wertentwicklung. Vermögenswerte können sowohl steigen, als auch fallen. Alle Angaben wurden sorgfältig zusammengestellt; teilweise unter Rückgriff auf Informatio-nen Dritter. Einzelne Angaben können sich insbesondere durch Zeitablauf, infolge von gesetzlichen Änderungen, aktueller Entwicklungen der Märkte ggf. auch kurzfristig als nicht mehr oder nicht mehr vollumfänglich zutreffend erweisen und sich jederzeit ohne vorherige Ankündigung ändern. Für die Richtigkeit, Vollständigkeit und Aktualität sämt-licher Angaben wird daher keine Gewähr übernommen.

Bitte informieren Sie sich selbstständig über alle für Sie relevanten Kosten. Der Unterhalt eines Depots kann Kosten auslösen; außerdem können laufende Bankgebühren anfallen. Transaktionskosten hängen von der Anlageklasse ab: Bei Staatsanleihen und besicher-ten Anleihen wie Pfandbriefen betragen sie im Durchschnitt etwa 0,02 Prozent, bei Un-ternehmensanleihen 0,085 Prozent. Bei weniger liquiden Anleihen können die Transakti-onskosten auch deutlich über 0,25 Prozent liegen. Zudem ist zu beachten, dass Transak-tionskosten in Phasen von Marktstress temporär deutlicher höher sein können. Für alle Produkte, die von der HAGIM vertrieben werden, werden vor Erwerb alle relevanten Kos-teninformationen zur Verfügung gestellt.

Die Angaben gehen von unserer Beurteilung der gegenwärtigen Rechts- und Steuerlage aus. Soweit steuerliche oder rechtliche Belange berührt werden, sollten diese vom Adres-saten mit seinem Steuerberater bzw. Rechtsanwalt erörtert werden.

Anlagen in Finanzinstrumente sind sowohl mit Chancen als auch mit Risiken verbunden. Der Umgang mit Interessenkonflikten in der HAGIM ist unter https://www.ha-gim.com/rechtliche-hinweise im Internet veröffentlicht. Die enthaltenen Informationen richten sich nur an Professionelle Kunden bzw. Geeignete Gegenparteien. Dieses Infor-mationsdokument richtet sich weder an US-Bürger noch an Personen mit ständigem Wohnsitz in den USA, noch an juristische Personen mit Sitz in den USA, noch darf es in den USA verbreitet werden.