Der europäische High-Yield-Markt erlebte lange eine dominante Phase von „Rising Stars“. 2025 kehrt sich dieser Trend um: Höhere Refinanzierungskosten und geopolitische Risiken führen zu mehr Herabstufungen „Fallen Angels“. Anleger müssen nun Risiken stärker managen.

Der europäische High-Yield-Markt hat in den vergangenen Jahren eine bemerkenswerte Entwicklung durchlaufen. Lange Zeit war das Bild geprägt von sogenannten Rising Stars – also Emittenten, die aus dem High-Yield-Segment in den Investment-Grade-Bereich aufgestiegen sind. Prominente Beispiele sind etwa die Fluglinien Lufthansa und IAG oder Accor, die französische Hotelkette, die 2023 den Sprung zurück in die Riege erstklassiger Schuldner geschafft haben.

Bis Ende 2024 war der Trend zu mehr Rising Stars als Fallen Angels klar erkennbar. Dies lag nicht zuletzt an einer robusten Konjunkturphase nach der Pandemie sowie extrem niedrigen Finanzierungskosten. Viele Unternehmen nutzten diese Phase, um ihre Finanzierung langfristig auszurichten. Dies half, die Zeit steigender Zinsen zwischen 2022 und 2023 gut zu überstehen. Entscheidend war auch, dass ehemalige Investment-Grade-Unternehmen das klare Ziel verfolgten, wieder in das Investment-Grade-Segment zurückzukehren, um von günstigeren Refinanzierungskosten zu profitieren.

Fallen Angels – also Unternehmen, die von Investment Grade auf High Yield herabgestuft wurden – waren in dieser Phase eher die Ausnahme. Betroffen waren vor allem Branchen mit strukturellen Problemen wie Teile der Automobilindustrie oder Immobiliengesellschaften, die unter höheren Zinsen und schwacher Nachfrage litten.

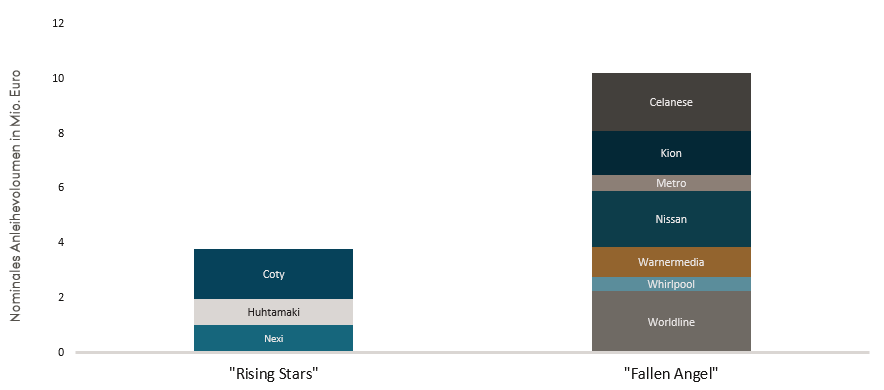

Im Jahr 2025 hat sich das Bild jedoch spürbar verändert: Die Zahl der potenziellen Fallen Angels übersteigt inzwischen die der Rising Stars. Damit hat sich das Verhältnis erstmals seit Jahren umgekehrt. Gründe hierfür sind anhaltende geopolitische Spannungen, Belastungen durch Handelskonflikte sowie höhere Refinanzierungskosten, die sich zeitverzögert nun voll auswirken. Besonders Unternehmen mit schwächerer Margenbasis oder in strukturell angeschlagenen Sektoren geraten dadurch unter Druck. Gleichzeitig ist die Zahl der Aufsteiger geringer geworden, da die Ratingagenturen im unsicheren Umfeld vorsichtiger agieren und viele Unternehmen ihre Bonität zwar stabilisieren, aber nicht mehr verbessern konnten.

2025 „Rising Stars“ vs. „Fallen Angels“

Quelle: Ausstehendes nominales Volumen in den folgenden Indizes: Bloomberg Euro Aggreggate Corporate ex Financials Index (LECFTREU Index) und Bloomberg Euro High Yield ex Financials BB-B 3% Capped Total Return Index (H23969EU Index)

Für Investoren bedeutet dieser Umschwung eine veränderte Ausgangslage. Während in den vergangenen Jahren die Suche nach Rising Stars eine attraktive Strategie war, um von Kursgewinnen bei Ratingaufstufungen zu profitieren, rückt nun das Risikomanagement stärker in den Vordergrund. Fallen Angels können zwar Chancen bieten, da ihre Spreads nach einer Herabstufung oft überproportional steigen und sich bei einer Stabilisierung wieder normalisieren können – doch erfordert dies eine sorgfältige Einzeltitelauswahl. Anleger müssen stärker differenzieren, welche Emittenten nur temporär unter Druck stehen und welche strukturelle Probleme haben.

Fazit:

Der europäische High-Yield-Markt bleibt damit spannend, doch die Prioritäten haben sich verschoben:

Die Identifikation von Rising Stars gestaltet sich schwieriger, während sich für aktive Investoren bei Fallen Angels neue Chancen bieten – sei es durch frühzeitiges Meiden oder das gezielte Aufgreifen von Titeln nach möglicherweise überzogener Spreadausweitung.

Risiken

Kursverluste aufgrund von Renditeanstiegen und/ oder erhöhten Risikoaufschlägen sind möglich. Auch ein Totalverlust kann nicht ausgeschlossen werden.

Die Wertentwicklung der Vergangenheit ist weder ein Hinweis auf zukünftige Ergebnisse, noch kann die zukünftige Wertentwicklung garantiert werden.

Disclaimer

Diese Marketingmitteilung im Sinne des Wertpapierhandelsgesetzes wird ausschließlich zu Informationszwecken zur Verfügung gestellt und ist nicht als persönliche Anlagebera-tung oder Empfehlung oder Aufforderung zum Kauf, Verkauf oder Halten eines Finanzin-struments oder zur Übernahme einer Anlagestrategie zu verstehen.

Die in diesem Dokument enthaltenen Meinungen und Aussagen geben die aktuelle Ein-schätzung zum Erscheinungsdatum wieder. Die vorliegenden Informationen stellen keine vollständige Analyse aller wesentlichen Fakten in Bezug auf ein Land, eine Region oder einen Markt dar. Es werden keine Finanzanalysen erstellt.

Sofern Aussagen über Marktentwicklungen, Renditen, Kursgewinne oder sonstige Ver-mögenszuwächse sowie Risikokennziffern getätigt werden, stellen diese lediglich Prog-nosen dar, für deren Eintritt wir keine Haftung übernehmen. Insbesondere sind frühere Wertentwicklungen, Simulationen oder Prognosen kein verlässlicher Indikator für die zu-künftige Wertentwicklung. Vermögenswerte können sowohl steigen, als auch fallen. Alle Angaben wurden sorgfältig zusammengestellt; teilweise unter Rückgriff auf Informatio-nen Dritter. Einzelne Angaben können sich insbesondere durch Zeitablauf, infolge von gesetzlichen Änderungen, aktueller Entwicklungen der Märkte ggf. auch kurzfristig als nicht mehr oder nicht mehr vollumfänglich zutreffend erweisen und sich jederzeit ohne vorherige Ankündigung ändern. Für die Richtigkeit, Vollständigkeit und Aktualität sämt-licher Angaben wird daher keine Gewähr übernommen.

Bitte informieren Sie sich selbstständig über alle für Sie relevanten Kosten. Der Unterhalt eines Depots kann Kosten auslösen; außerdem können laufende Bankgebühren anfallen. Transaktionskosten hängen von der Anlageklasse ab: Bei Staatsanleihen und besicher-ten Anleihen wie Pfandbriefen betragen sie im Durchschnitt etwa 0,02 Prozent, bei Un-ternehmensanleihen 0,085 Prozent. Bei weniger liquiden Anleihen können die Transakti-onskosten auch deutlich über 0,25 Prozent liegen. Zudem ist zu beachten, dass Transak-tionskosten in Phasen von Marktstress temporär deutlicher höher sein können. Für alle Produkte, die von der HAGIM vertrieben werden, werden vor Erwerb alle relevanten Kos-teninformationen zur Verfügung gestellt.

Die Angaben gehen von unserer Beurteilung der gegenwärtigen Rechts- und Steuerlage aus. Soweit steuerliche oder rechtliche Belange berührt werden, sollten diese vom Adres-saten mit seinem Steuerberater bzw. Rechtsanwalt erörtert werden.

Anlagen in Finanzinstrumente sind sowohl mit Chancen als auch mit Risiken verbunden. Der Umgang mit Interessenkonflikten in der HAGIM ist unter https://www.ha-gim.com/rechtliche-hinweise im Internet veröffentlicht. Die enthaltenen Informationen richten sich nur an Professionelle Kunden bzw. Geeignete Gegenparteien. Dieses Infor-mationsdokument richtet sich weder an US-Bürger noch an Personen mit ständigem Wohnsitz in den USA, noch an juristische Personen mit Sitz in den USA, noch darf es in den USA verbreitet werden.