Thomas Rentsch

Senior Portfolio Manager High Yield

Trotz drohendem Handelskrieg, Nullwachstum in Deutschland und politischer Unsicherheit in Europa zeigt der Markt für hochverzinsliche Unternehmensanleihen eine bemerkenswerte Resilienz. Seit Mitte 2022 sind die Risikoaufschläge im Abwärtstrend und die Spreads für Euro High Yield Anleihen haben den tiefsten Stand seit Mitte 2017 erreicht. Doch was bedeutet das für Investoren?

Abwärtstrend der Risikoaufschläge

Seit Mitte 2022 sind die Risikoaufschläge für hochverzinsliche Unternehmensanleihen kontinuierlich gesunken. Dies ist vor allem auf die stabilisierte Inflation und die erwarteten Zinssenkungen durch die Europäische Zentralbank (EZB) zurückzuführen. Investoren wollen noch Renditen einloggen, bevor die Zinsen weiter sinken, was zu kontinuierlichen Zuflüssen in diese Assetklasse führt. Zudem sind die Fundamentaldaten der Unternehmen in der High-Yield-Kategorie nach wie vor robust.

Spreads auf dem tiefsten Stand seit 2017

Die Risikoaufschläge für Euro High Yield Anleihen ohne CCC sind mit aktuell 212 Basispunkten auf dem niedrigsten Niveau seit November 2017¹. Dies ist sowohl eine Bestätigung der Marktstabilität als auch ein Hinweis auf das Vertrauen der Investoren in die Fähigkeit der Unternehmen, die Herausforderungen der aktuellen wirtschaftlichen Rahmenbedingungen zu meistern.

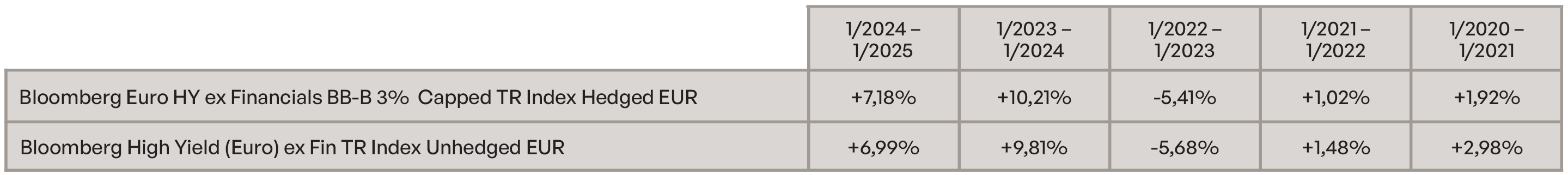

Quelle: Bloomberg (Bloomberg Euro HY ex Financials BB-B 3% Capped TR Index Hedged EUR, H23969EU Index; Bloomberg High Yield (Euro) ex Fin TR Index Unhedged EUR, I20672EU Index), Stand 17.02.2025

Gute Nachrichten für Investoren

Für Investoren, die bereits in hochverzinsliche Unternehmensanleihen investiert sind, sind dies hervorragende Nachrichten. Seit Oktober 2022 konnten sie sich über zweistellige annualisierte Renditen freuen.

Für diejenigen, die diese Bewegung verpasst haben, gibt es jedoch immer noch einen Lichtblick. Die Einstandsrendite liegt nach wie vor bei fast 4,4 %, was immer noch deutlich über dem Durchschnitt der letzten 20 Jahre liegt.²

Selektive Anlageentscheidungen gefragt

In der aktuellen Marktsituation ist jedoch nicht mehr Beta- oder Benchmark-Investieren gefragt, sondern selektive Strategien gewinnen an Bedeutung. Anleger sollten jetzt über das gesamte Credit-Spektrum hinweg nach Investmentopportunitäten suchen – über Ratings, Regionen und Währungen hinweg. Diese selektive Herangehensweise ermöglicht es, auch in diesem Umfeld die besten Opportunitäten mit kontrolliertem Risiko zu identifizieren.

HAGIM CIO-Series

Basierend auf dieser Investmentphilosophie haben wir das Credit Income Opportunities Produkt (CIO) entwickelt, das gezielt auf die Bedürfnisse von institutionellen Fixed Income Investoren eingeht. Mit unserer HAGIM CIO-Series bündeln wir das Beste aus allen Teilsegmenten in maßgeschneiderten Portfolios. Dabei liegt unser Fokus auf der fundamentalen Kreditanalyse und Titelselektion, um die besten Emittenten und Emissionen für unsere Kunden zu identifizieren.

Es ermöglicht eine differenzierte Auswahl und ein gezieltes Risikomanagement, um die Rendite zu maximieren und gleichzeitig die potenziellen Gefahren in einem unsicheren Marktumfeld zu minimieren. Wir bei der HAGIM sehen uns mit unserer, auf intensiver fundamentaler Kreditanalyse basierenden, Anlagephilosophie für die Herausforderungen des aktuellen Marktumfeldes und den individuellen Investmentanforderungen institutioneller Kunden bestens gewappnet und stehen bereit, Sie bei der Konstruktion bedarfsgerechter Investmentlösungen zu unterstützen.

Quelle: Bloomberg (Bloomberg Euro HY ex Financials BB-B 3% Capped TR Index Hedged EUR, H23969EU Index; Bloomberg High Yield (Euro) ex Fin TR Index Unhedged EUR, I20672EU Index)

Risiken

Kursverluste aufgrund von Renditeanstiegen und/ oder erhöhten Risikoaufschlägen sind möglich. Auch ein Totalverlust kann nicht ausgeschlossen werden.

Die Wertentwicklung der Vergangenheit ist weder ein Hinweis auf zukünftige Ergebnisse, noch kann die zukünftige Wertentwicklung garantiert werden.

Disclaimer

Diese Marketingmitteilung im Sinne des Wertpapierhandelsgesetzes wird ausschließlich zu Informationszwecken zur Verfügung gestellt und ist nicht als persönliche Anlageberatung oder Empfehlung oder Aufforderung zum Kauf, Verkauf oder Halten eines Finanzinstruments oder zur Übernahme einer Anlagestrategie zu verstehen. Die in diesem Dokument enthaltenen Meinungen und Aussagen geben die aktuelle Einschätzung zum Erscheinungsdatum wieder. Die vorliegenden Informationen stellen keine vollständige Analyse aller wesentlichen Fakten in Bezug auf ein Land, eine Region oder einen Markt dar. Es werden keine Finanzanalysen erstellt. Sofern Aussagen über Marktentwicklungen, Renditen, Kursgewinne oder sonstige Vermögenszuwächse sowie Risikokennziffern getätigt werden, stellen diese lediglich Prognosen dar, für deren Eintritt wir keine Haftung übernehmen. Insbesondere sind frühere Wertentwicklungen, Simulationen oder Prognosen kein verlässlicher Indikator für die zukünftige Wertentwicklung. Vermögenswerte können sowohl steigen, als auch fallen. Alle Angaben wurden sorgfältig zusammengestellt; teilweise unter Rückgriff auf Informationen Dritter. Einzelne Angaben können sich insbesondere durch Zeitablauf, infolge von gesetzlichen Änderungen, aktueller Entwicklungen der Märkte ggf. auch kurzfristig als nicht mehr oder nicht mehr vollumfänglich zutreffend erweisen und sich jederzeit ohne vorherige Ankündigung ändern. Für die Richtigkeit, Vollständigkeit und Aktualität sämtlicher Angaben wird daher keine Gewähr übernommen. Bitte informieren Sie sich selbstständig über alle für Sie relevanten Kosten. Der Unterhalt eines Depots kann Kosten auslösen; außerdem können laufende Bankgebühren anfallen. Transaktionskosten hängen von der Anlageklasse ab: Bei Staatsanleihen und besicherten Anleihen wie Pfandbriefen betragen sie im Durchschnitt etwa 0,02 Prozent, bei Unternehmensanleihen 0,085 Prozent. Bei weniger liquiden Anleihen können die Transaktionskosten auch deutlich über 0,25 Prozent liegen. Zudem ist zu beachten, dass Transaktionskosten in Phasen von Marktstress temporär deutlicher höher sein können. Für alle Produkte, die von der HAGIM vertrieben werden, werden vor Erwerb alle relevanten Kosteninformationen zur Verfügung gestellt. Die Angaben gehen von unserer Beurteilung der gegenwärtigen Rechts- und Steuerlage aus. Soweit steuerliche oder rechtliche Belange berührt werden, sollten diese vom Adressaten mit seinem Steuerberater bzw. Rechtsanwalt erörtert werden. Anlagen in Finanzinstrumente sind sowohl mit Chancen als auch mit Risiken verbunden. Der Umgang mit Interessenkonflikten in der HAGIM ist unter https://www.ha-gim.com/rechtlichehinweise im Internet veröffentlicht. Die enthaltenen Informationen richten sich nur an Professionelle Kunden bzw. Geeignete Gegenparteien. Dieses Informationsdokument richtet sich weder an US-Bürger noch an Personen mit ständigem Wohnsitz in den USA, noch an juristische Personen mit Sitz in den USA, noch darf es in den USA verbreitet werden